3 เรื่องควรรู้ก่อนจะเสียรู้ใน “ภาษีการรับมรดก”

ถ้าพูดถึงความนิยมของละครไทย มักมีแก่นเรื่องมุ่งถึงสงครามแก่งแย่งความรักเสียส่วนใหญ่ น้อยนักที่จะมีละครเจาะประเด็นนอกกระแสแล้วได้รับความสนใจจากผู้ชมอย่างล้นหลาม ดังเช่นละครสืบสวนสอบสวนที่กำลังสร้างกระแสไปทั่วบ้านทั่วเมือง แต่

นอกจากความเข้มข้นของบทละครเรื่องเลือดข้นคนจางที่กำลังเป็นกระแสไปทั่วโลกโซเชียล จากเรื่องราวของตระกูลจีนที่ต้องมาเฉือนคมกัน เพื่อคลี่คลายเงื่อนงำคดีฆาตกรรมในครอบครัว สิ่งสำคัญที่ผู้ชมยังได้เรียนรู้จากละครเรื่องรี้ คือ เกร็ดความรู้เรื่องกฏหมายเกี่ยวกับมรดก เป็นเรื่องใกล้ตัวที่หลายคนอาจไม่เคยได้สนใจ

เพื่อรู้เท่าทันการจัดการบริหารทรัพย์สินได้อย่างมีประสิทธิภาพ ลองไปดู 3 เรื่องควรรู้เกี่ยวกับภาษีการรับมรดก ซึ่งอธิบายไว้อย่างน่าสนใจในหนังสือ ภาษีการรับมรดก ฉบับสมบูรณ์ ผลงานเขียนโดย ศาสตราจารย์พิเศษ กิติพงศ์ อุรพีพัฒนพงศ์ กรรมการตลาดหลักทรัพย์แห่งประเทศไทย ผู้เชี่ยวชาญด้านกฎหมายสถาบันการเงิน และการวางแผนภาษีกัน

1.ใครเป็นผู้มีสิทธิรับมรดก ?

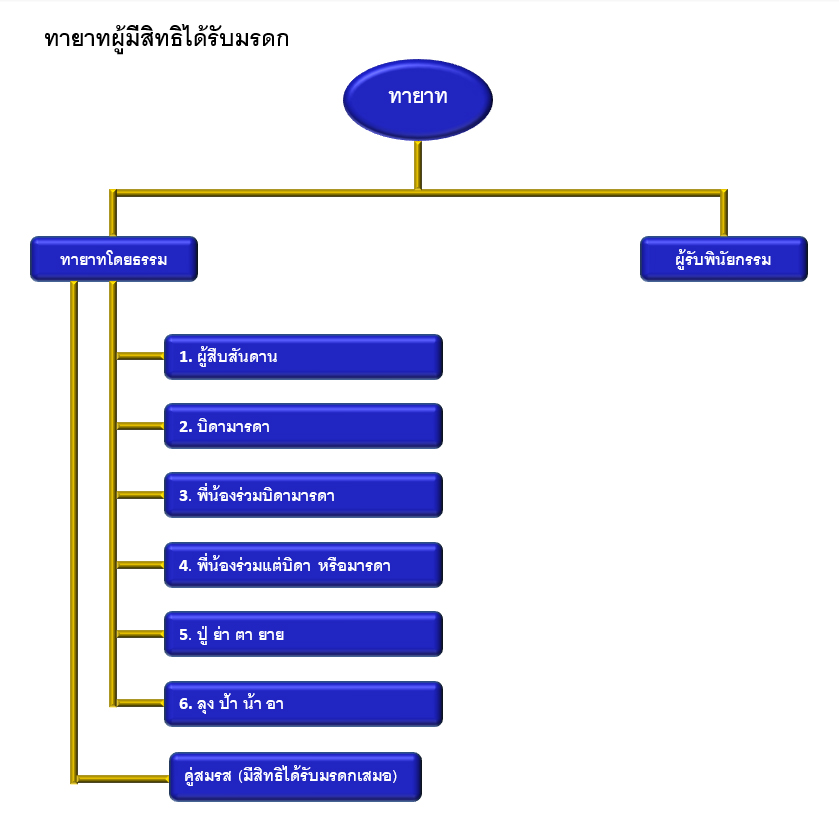

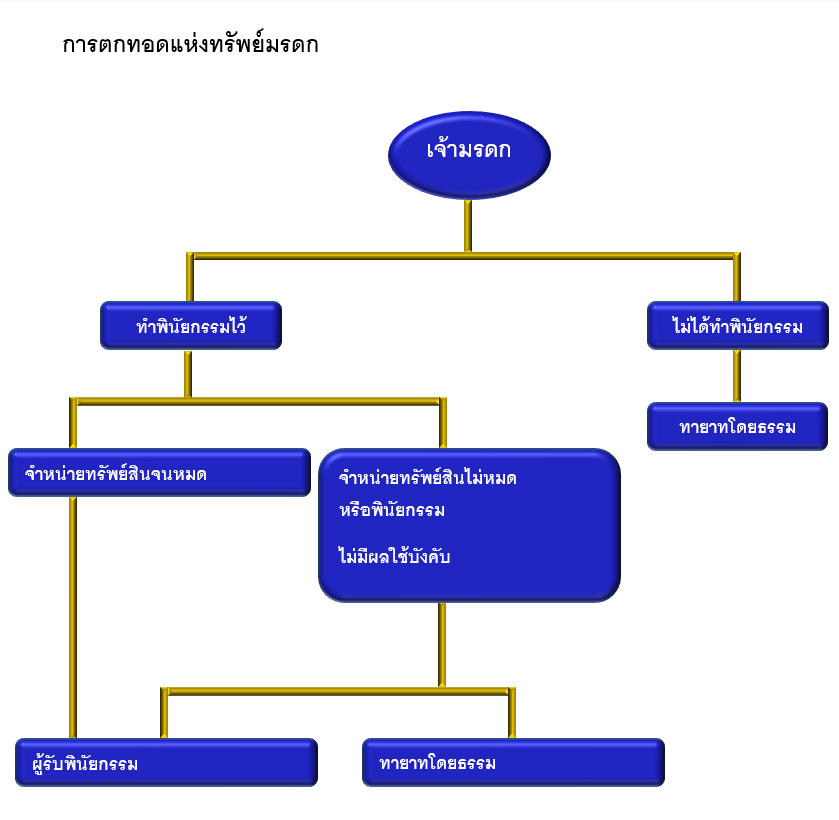

เมื่อบุคคลใดถึงแก่ความตาย มรดกของบุคคลนั้นย่อมตกทอดแก่ทายาททันทีโดยผลของกฎหมาย แม้จะยังไม่ได้ไปขอเปลี่ยนแปลงชื่อในเอกสารแสดงความเป็นเจ้าขอองทรัพย์มรดกก็ตาม ทายาทที่มีสิทธิรับมรดกตามกฎหมายแบ่งเป็น 2 ประเภท คือทายาทโดยชอบธรรม และ ผู้รับพินัยกรรม

ทายาทโดยชอบธรรม นั่นคือบุคคลที่กฎหมายกำหนดให้มีสิทธิรับมรดกของเจ้าของมรดก ได้แก่บุคคลที่เป็นญาติและคู่สมรสของเจ้าของมรดก ประกอบด้วยผู้สืบสันดาน (บุคคลผู้เป็นสายโลหิตโดยตรงลงมาของเจ้ามรดก ได้แก่ บุตร หลาน เหลน ลื่อ ลืบ ลืด และบุคคลผู้สืบสายโลหิตในลำดับถัดๆไป , บิดามารดา, พี่น้องร่วมบิดามารดาเดียวกัน, พี่น้องร่วมบิดาหรือมารดาเดียวกัน,ปู่ ย่า ตา ยาย ตลอดจนลุง ป้า น้า อา เช่นเดียวกับคู่สมรสที่ยังมีชีวิตอยู่ก็ถือเป็นทายาทโดยธรรม และมีสิทธิได้รับมรดกตามกฎหมาย

นอกจากนี้ ตามกฎหมายมรดก บุตรนอกกฎหมายที่บิดามีพฤติการณ์รับรอง (เช่น ยอมให้เรียกพ่อ หรือให้ใช้นามสกุล เป็นต้น) และบุตรบุญธรรมให้ถือว่าเป็นผู้สืบสันดาน เหมือนกับบุตรที่ชอบด้วยกฎหมาย แต่หากผู้สืบสันดานในชั้นบุตรยังมีชีวิต ผู้สืบสันดานในชั้นถัดไปจะไม่มีสิทธิรับมรดก สำหรับ “บุตรที่เกิดจากบิดาและมารดาที่ไม่ได้จดทะเบียนสมรสกัน” ย่อมเป็นบุตรที่ชอบด้วยกฎหมายของมารดาเสมอ แต่จะเป็นบุตรที่ชอบด้วยกฎหมายของบิดาก็ต่อเมื่อบิดาได้ไปจดทะเบียนรับรองบุตร, บิดามารดาได้จดทะเบียนสมรสกันภายหลัง หรือ ศาลมีคำพิพากษาว่าเป็นบุตรนั่นเอง

ส่วน ผู้รับพินัยกรรม คือบุคคลที่ผู้ทำพินัยกรรมแสดงเจตนาให้มีสิทธิรับมรดกของผู้ทำพินัยกรรม ทั้งนี้ ผู้รับพินัยกรรมไม่จำเป็นต้องเป็นทายาทโดยธรรมหรือเป็นญาติกับผู้ทำพินัยกรรม

2.ใครที่ต้องเสียภาษีการรับมรดก?

คำตอบ คือ บุคคลผู้ได้รับมรดกเอง โดยมีเงื่อนไขคือ ต้องเป็นบุคคลมีสัญชาติไทย หรือ ถ้าไม่ได้มีสัญชาติไทย แต่มีถิ่นที่อยู่ในราชอาณาจักรตามกฎหมายว่าด้วยคนเข้าเมือง หรือได้รับมรดกอันเป็นทรัพย์สินที่อยู่ในประเทศไทย แนวคิดในการจัดเก็บภาษีการรับมรดก คือ จัดเก็บภาษีตามสมควรจากการรับมรดกที่มีมูลค่าจำนวนมาก เพื่อนำไปพัฒนาประเทศและยกระดับการดำรงชีวิตของประชาชนที่ยากไร้ให้ดีขึ้น โดยไม่ให้กระทบถึงผู้ที่ได้รับมรดกพอสมควรแก่การดำรงชีพ ทั้งนี้การจัดเก็บภาษีการรับมรดกจึงจัดเก็บจากเจ้ามรดกแต่ละราย ไม่ว่าจะได้รับมาในคราวเดียวกันหรือหลายคราว เฉพาะส่วนที่มีมูลค่ารวมเกิน 100 ล้านบาท

3.ใครที่ได้รับการยกเว้นการเสียภาษีมรดก?

สำหรับข้อยกเว้นบุคคลที่ไม่ต้องเสียภาษีการรับมรดกแม้ว่าจะได้รับมรดกที่มีมูลค่าเกินกว่า 100 ล้านบาท นอกจากคู่สมรสของเจ้ามรดก ยังรวมถึงบุคคลผู้ได้รับมรดกที่เจ้ามรดกแสดงเจตนาหรือเห็นได้ว่ามีความประสงค์ให้ใช้มรดกนั้นเพื่อประโยชน์ในกิจการศาสนา กิจการการศึกษาหรือกิจการสาธารณประโยชน์, หน่วยงานของรัฐและนิติบุคคลที่มีวัตถประสงค์เพื่อกิจการศาสนากิจการศึกษา หรือกิจการสาธารณประโยชน์ และบุคคลหรือองค์การระหว่างประเทศตามข้อผูกพันที่ประเทศไทยมีอยู่ต่อองค์การสหประชาชาติหรือตามกฎหมายระหว่างประเทศ หรือตามสัญญาหรือตามหลักถ้อยทีถ้อยปฏิบัติต่อกันกับนานาประเทศ

ขอขอบคุณข้อมูลดีๆจาก : 40+